Календарь налогов и взносов для ИП на 2018 год

Содержание

- Платим за себя в ПФР и ФФОМС

- Если у ИП есть сотрудники

- Особенности уплаты налогов по УСН

- Особенности уплаты налогов по ЕНВД

- Выплаты при патентной системе налогообложения

«Упрощёнка», «вменёнка» и патент — три главных системы налогообложения индивидуальных предпринимателей в России. В зависимости от региона и вида деятельности, правильный выбор способа расчета налогов позволяет сэкономить на них. Если компания открыла не одно направление бизнеса, она может применять сразу несколько систем расчета налогов.

УСН, ЕНВД и ПСН заменяют НДФЛ, налог на имущество и НДС (за исключением таможенного НДС на импорт) для предпринимателя. Налоги и взносы на работников все равно нужно платить.

Платим за себя в ПФР и ФФОМС

Кроме обязательных платежей на каждого сотрудника в Пенсионный фонд и Фонд обязательного медицинского страхования, индивидуальные предприниматели платят такие же взносы за себя. Их сумма фиксирована, она рассчитывается от МРОТ по формуле:

Пенсионный взнос = МРОТ * 12 месяцев * 26%.

Медицинский взнос = МРОТ * 12 месяцев * 5,1%.

В 2017 году размер МРОТ достиг 7500 рублей, поэтому годовой пенсионный взнос составил 23 400 рублей, медицинский — 4590 рублей за год. Выгоднее платить за себя не раз в год, а ежеквартально. Потому что в таком случае можно уменьшить размер налога на сумму взноса. Если вы делаете платеж единожды в год или имеете задолженность, вычет вам не положен.

Важно! Взносы за себя нужно платить все время, пока открыто ИП — даже если фактически деятельность прекращена. Неуплаченные взносы взыскиваются через суд. Если ИП — женщина в декретном отпуске, ей нужно предоставить подтверждение своей нетрудоспособности в ПФР и ФФОМС.

Если у ИП есть сотрудники

Приведенные ниже графики уплаты взносов и налогов актуальны для всех индивидуальных предпринимателей — даже тех, у кого нет наемных работников. А тем, у кого они есть, дополнительно нужно сдать следующие платежи и отчеты:

| Крайний срок | Вид платежа | Особенности |

|---|---|---|

| Каждое 15-е число месяца | Сдать СЗВ-М по всем сотрудникам | В отчете указывается ИНН и СНИЛС, он сдается в ПФР |

| Заплатить взносы в ПФР, ФФОМС, ФСС по каждому сотруднику | ПФР — 22%. ФСС — 2,9%. ОМС — 5,1%. | |

| Каждое 16-е число месяца | Заплатить НДФЛ с доходов сотрудников | 13% от зарплаты |

Индивидуальные предприниматели с наемными работниками на всех видах налогообложения сдают следующие виды отчетности:

- отчет по форме 6-НДФЛ — ежеквартально;

- отчет по страховым взносам — ежеквартально;

- отчет по среднесписочной численности сотрудников — раз в год;

- отчет по сотрудникам, которые не платят НДФЛ — раз в год;

- подтверждение основного вида деятельности сотрудников — раз в год;

- отчет по стажу сотрудников — раз в год.

Особенности уплаты налогов по УСН

Упрощенная система налогообложения применяется, если у предприятия не более 100 сотрудников, годовая прибыль не превышает 1,5 млн рублей и нет филиалов. Есть две формулы расчета УСН:

доходы предприятия * 6%;

(доходы — расходы) * 15%.

Важно! При УСН налоги платятся за каждый квартал, а не раз в год. Если предприниматель просрочит уплату квартального авансового платежа, начисляются пени.

| Крайний срок | Название платежа | Особенности |

|---|---|---|

| 31.12.2017 | Взносы в ПФР и ФФОМС | Последний шанс уплатить взносы за себя за 2017 год. Если платили поквартально — осталось внести сумму за IV квартал. |

| 31.03.2018 | Взносы в ПФР и ФФОМС | ПФР =МРОТ * 3 мес. * 26%, ФФОМС=МРОТ * 3 мес. * 5,1% |

| 01.04.2018 | Дополнительный взнос в ПФР | Только при доходе больше 300 тыс. рублей в год. Формула: доходы за 2017 год * 1%. |

| 02.04.2018 | Декларация по УСН | Сдается, даже если не было доходов |

| 25.04.2018 | Авансовый платеж по УСН за I квартал | Если платите налог с доходов, сумма налога считается по формуле: выручка за I квартал * 6%. Если платите налог с разницы доходов и расходов: |

| 30.04.2018 | УСН за 2017 год | Формула расчета: (доходы за 2017 год * 6%) — авансовые платежи за 2017 год — страховые взносы за 2017 год |

| 30.06.2018 | Взносы в ПФР и ФФОМС | ПФР =МРОТ * 3 мес. * 26%, ФФОМС=МРОТ * 3 мес. * 5,1% |

| 25.07.2018 | Авансовый платеж по УСН за I квартал | Если платите налог с доходов, сумма налога считается по формуле: выручка за I полугодие * 6%. Если платите налог с разницы доходов и расходов: (доходы — расходы за I квартал)*15%. |

| 30.09.2018 | Взносы в ПФР и ФФОМС | ПФР =МРОТ*3 мес.*26%, ФФОМС=МРОТ*3 мес.*5,1% |

| 25.10.2018 | Авансовый платеж по УСН за 9 месяцев | Формулы расчета аналогичные, но используется размер доходов и расходов за 9 месяцев. |

| 31.12.2018 | Взносы в ПФР и ФФОМС | ПФР =МРОТ * 3 мес.* 26%, ФФОМС=МРОТ * 3 мес.* 5,1% |

Особенности уплаты налогов по ЕНВД

Единый налог на вмененный доход применяется для отдельных направлений бизнеса. Они перечислены в главе 26.3 НК РФ:

- ремонт машин;

- сфера общественного питания;

- бытовые услуги (мелкий ремонт, отделка, химчистка, уборка);

- наружная реклама;

- разъездная торговля;

- предоставление в аренду парковочных мест и торговых площадей;

- ветеринарные услуги и другие виды деятельности.

Чтобы перейти на ЕНВД, нужно не только заниматься определенным видом деятельности, но также иметь не более 100 сотрудников.

Формула расчета ЕНВД

Налог рассчитывается не от прибыли, а от фиксированной суммы, установленной государством для каждого направления бизнеса. Например, для бытовых услуг это 7500 за одного сотрудника ИП. Эта фиксированная сумма — базовая доходность. Также используется физический показатель — площадь помещения, количество работников и другие данные.

Для расчета нужен коэффициент-дефлятор (К1), свой каждого вида бизнеса. Например, в 2017 году для всех компаний, которые занимаются бытовыми услугами и платят «вменёнку», К1=1,798. Еще одна необходимая цифра — региональный коэффициент К2, который установлен в каждом субъекте РФ для всех видов деятельности. Например, для бытовых услуг в Петербурге К2=0. Формула для расчета ЕНВД:

Базовая доходность (БД) * Физический показатель (ФП) * К1 * К2

ЕНВД на бытовые услуги (1 работник) = 7500 * 1 * 1,798 = 13 485.

Если предприниматель не нанимал сотрудников, он может вычесть из суммы налога страховые взносы, уплаченные за себя. Если есть сотрудники — можно вычесть пенсионные и медицинские взносы, уплаченные за них, но не более 50% от суммы налога.

| Крайний срок | Название платежа | Особенности |

|---|---|---|

| 31.12.2017 | Взносы в ПФР и ФФОМС | Рассчитывается и уплачивается, как в УСН |

| 22.01.2018 | Декларация ЕНВД за IV квартал 2017 года | Можно сдать в электронном виде |

| 25.01.2018 | Уплата налога за IV квартал 2017 года | Формула: (БД*ФП*К1*К2) — (взносы ПФР + ФФОМС за 2017 год) |

| 31.03.2018 | Взносы в ПФР и ФФОМС | см. УСН |

| 01.04.2018 | Дополнительный взнос в ПФР | Только при доходе больше 300 тыс. рублей в год. Формула: доходы за 2017 год*1%. |

| 20.04.2018 | Декларация ЕНВД за I квартал 2018 года | — |

| 25.05.2018 | Уплата налога за I квартал 2018 года | Рассчитывается аналогично |

| 30.06.2018 | Взносы в ПФР и ФФОМС | см. УСН |

| 20.07.2018 | Декларация ЕНВД за II квартал 2018 года | — |

| 25.07.2018 | Уплата налога за II квартал 2018 года | Рассчитывается аналогично |

| 30.09.2018 | Взносы в ПФР и ФФОМС | см. УСН |

| 22.10.2018 | Декларация ЕНВД за III квартал 2018 года | — |

| 25.10.2018 | Уплата налога за III квартал 2018 года | Рассчитывается аналогично |

| 31.12.2018 | Взносы в ПФР и ФФОМС | — |

Выплаты при патентной системе налогообложения

Предприятия, где работает не более 15 человек, вместо уплаты налогов могут купить патент. В этом случае государству перечисляется фиксированная сумма (можно уплатить в два захода). Кроме этого, останется перечислить взносы в ПФР и ФФОМС за себя, а также платежи за сотрудников. Патенты предоставляются на определенные виды деятельности:

- перевозка пассажиров;

- торговля;

- парикмахерские и косметические услуги;

- пошив обуви;

- изготовление ключей;

- ремонт часов;

- фотоуслуги и другие направления.

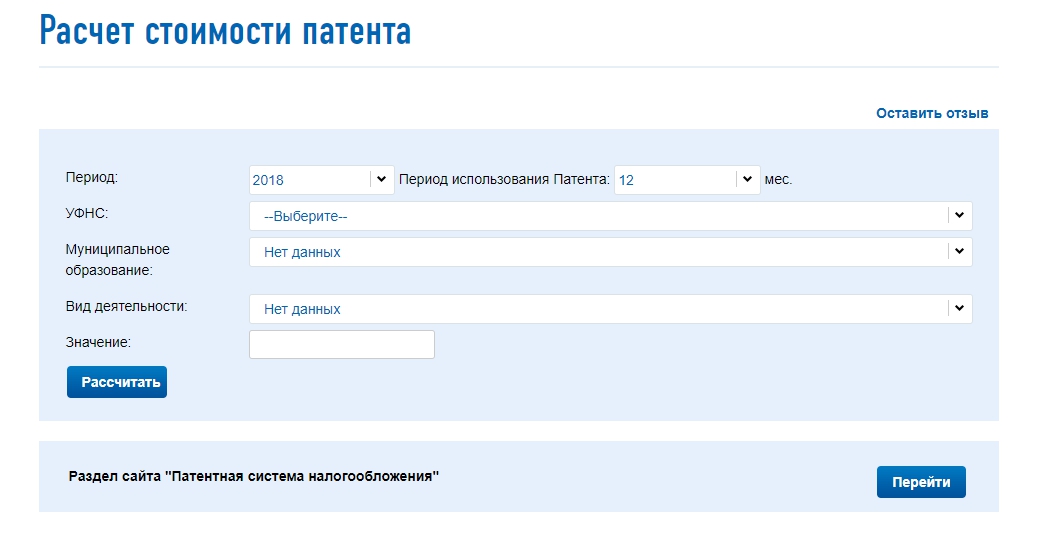

Для каждой деятельности регион, где работает ИП, установил примерную сумму годового дохода. Учитывается количество работников, транспортных средств (если используются), квадратных метров помещения для бизнеса. Налог (он же стоимость патента) исчисляется по формуле: предполагаемый доход*6%.

Например, в 2017 году годовой патент на парикмахерскую или косметический салон в Петербурге стоил 48 тыс. рублей.

Скриншот с сайта ФНС (patent.nalog.ru/info/)

Оформить патент можно на срок от 1 до 12 месяцев.

| Крайний срок | Название платежа | Особенности |

|---|---|---|

| 31.12.2017 | Взносы ПФР и ФФОМС | Рассчитывается и уплачивается, как в УСН |

| 31.03.2018 | Взносы ПФР и ФФОМС | см. УСН |

| 31.03.2018 | Оплата патента | 1/3 стоимости |

| 30.06.2018 | Взносы ПФР и ФФОМС | — |

| 30.09.2018 | Взносы ПФР и ФФОМС | |

| 31.12.2018 | Оплата патента | 2/3 стоимости |

| 31.12.2018 | Взносы ПФР и ФФОМС | — |